Tại sao khi doanh nghiệp của bạn phải nộp nhiều thuế khi quyết toán thuế vậy lý do là gì và giải pháp tối ưu như thế nào ? Hãy cùng Kế toán Trường Thành tìm hiểu qua bài viết sau đây!

Mục lục bài viết

ẨnThuế là khoản tiền mà các doanh nghiệp bắt buộc phải đóng cho chính phủ để tài trợ cho các khoản chi tiêu khác nhau của nhà nước. Tùy vào thu nhập của mỗi doanh nghiệp mà sẽ có mức thuế riêng với mỗi doanh nghiệp đó. Vấn đề này cũng đã khiến cho rất nhiều doanh nghiệp đau đầu vì doanh nghiệp của họ phải đóng rất nhiều thuế. Vậy việc này có ảnh hưởng như nào tới các doanh nghiệp và nếu họ không đóng thuế thì sẽ có những gì xảy ra với doanh nghiệp của họ.

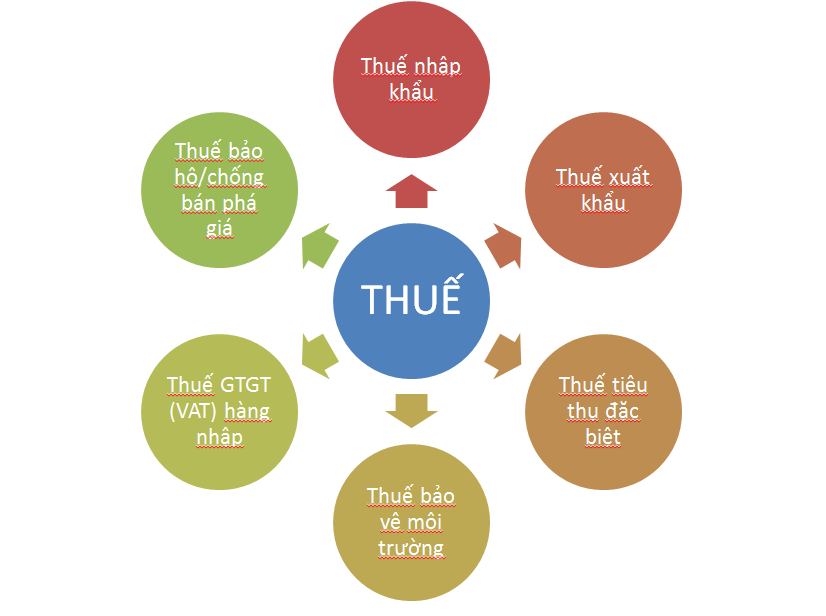

Trước tiên chúng ta sẽ điểm qua những loại thuế mà các doanh nghiệp bắt buộc phải nộp:

- Thuế thu nhập doanh nghiệp (TNDN)

- Thuế giá trị gia tăng (GTGT)

- Thuế thu nhập cá nhân (TNCN)

- Thuế xuất nhập khẩu (XNK)

- Thuế tài nguyên.

- Thuế bảo vệ môi trường (BVMT)

- Thuế tiêu thụ đặc biệt.

- Thuế đăng ký doanh nghiệp.

Có tất cả 8 loại thuế mà các doanh nghiệp thuộc các lĩnh vực khác nhau phải đóng và mỗi loại thuế sẽ có số tiền phải nộp là khác nhau theo từng loại thuế

1. Thuế thu nhập doanh nghiệp (TNDN)

Ta sẽ có công thức để tính thuế TNDN như sau:

Thuế TNDN = Thu nhập tính thuế x Thuế suất thuế TNDN

Tính thuế TNDN sẽ dựa trên thu nhập tính thuế và thuế suất theo quy định sau:

| Lĩnh vực hoạt động | Thuế suất thuế TNDN |

| Thăm dò, tìm kiếm, khai thác dầu khí tại Việt Nam | 32% – 50% |

| Tìm kiếm, thăm dò, khai thác các mỏ tài nguyên quý hiếm (gồm: vàng, bạc, bạch kim, thiếc, vonfram, antimon, đá quý, đất hiếm trừ dầu khí) | 50% |

| Nếu tài nguyên quý hiếm có từ 70% diện tích được giao trở lên ở các địa bàn có điều kiện kinh tế xã hội đặc biệt khó khăn thuộc danh mục địa bàn ưu đãi thuế TNDN | 40% |

| Các lĩnh vực còn lại (áp dụng với cả mức doanh thu <20 tỷ và >=20 tỷ) | 20% |

2. Thuế giá trị gia tăng (GTGT)

Mới đây chính phủ cũng đã giảm 2% thuế GTGT còn 8%. Vậy theo đó ta sẽ có 3 mức thuế GTGT là 0%, 5% và 8%

Công thức để tính thuế GTGT sẽ là: Thuế GTGT phải nộp = Giá tính thuế của hàng hóa, dịch vụ bán ra x Thuế suất thuế GTGT – Số thuế GTGT đầu vào được khấu trừ

Hay có cách tính theo phương pháp trực tiếp:

Thuế GTGT phải nộp = Doanh thu x Tỷ lệ % tính thuế GTGT

(Ví dụ ta sẽ có hàng hóa, dịch vụ chịu thuế suất GTGT là 8% có giá bán không bao gồm thuế GTGT là 20.000.000đ theo công thức ta sẽ có thuế GTGT phải nộp sẽ là 20.000.000đ x 8% 1.600.000đ)

>>>Có thể bạn quan tâm: Thuế VAT và những điều cần biết

3. Thuế thu nhập cá nhân (TNCN)

Công thức tính thuế TNCN sẽ là:

| Thu nhập tính thuế thu nhập cá nhân | = | Thu nhập chịu thuế thu nhập cá nhân | – | Các khoản giảm trừ gia cảnh |

Ta sẽ có bảng tính thuế TNCN theo từng mức lương như sau:

|

Bậc |

Thu nhập tính thuế /tháng (đồng) |

Thuế suất |

Tính số thuế phải nộp |

|

|

Cách 1 |

Cách 2 |

|||

|

1 |

Đến 5 triệu |

5% |

0 triệu + 5% TNTT |

5% TNTT |

|

2 |

Trên 5 triệu đến 10 triệu |

10% |

0,25 triệu + 10% TNTT trên 5 triệu |

10% TNTT - 0,25 triệu |

|

3 |

Trên 10 triệu đến 18 triệu |

15% |

0,75 triệu + 15% TNTT trên 10 triệu |

15% TNTT - 0,75 triệu |

|

4 |

Trên 18 triệu đến 32 triệu |

20% |

1,95 triệu + 20% TNTT trên 18 triệu |

20% TNTT - 1,65 triệu |

|

5 |

Trên 32 triệu đến 52 triệu |

25% |

4,75 triệu + 25% TNTT trên 32 triệu |

25% TNTT - 3,25 triệu |

|

6 |

Trên 52 triệu đến 80 triệu |

30% |

9,75 triệu + 30% TNTT trên 52 triệu |

30 % TNTT - 5,85 triệu |

|

7 |

Trên 80 triệu |

35% |

18,15 triệu + 35% TNTT trên 80 triệu |

35% TNTT - 9,85 triệu |

3. Thuế xuất nhập khẩu (XNK)

Chỉ áp dụng với các công ty đang hoạt động trong lĩnh vực nhập xuất nhập khẩu sẽ tính thuế tùy theo từng mặt hàng

Các mặt hàng áp dụng thuế %:

| Thuế XNK | = | SL đơn vị từng mặt hàng thực tế XNK | x | Giá tính thuế | x | Thuế suất |

4. Thuế tài nguyên:

Áp dụng với các doanh nghiệp thực hiện khai thác tài nguyên

Ta có công thức: Thuế XNK = SL đơn vị từng mặt hàng thực tế XNK x Giá tính thuế x Thuế suất

5. Thuế bảo vệ môi trường (BVMT)

| Thuế BVMT | = | Số lượng hàng hóa tính thuế | x |

Mức thuế tuyệt đối trên một đơn vị hàng hóa |

6. Thuế tiêu thụ đặc biệt.

Căn cứ tính dựa trên thuế suất tiêu thụ đặc biệt với dịch vụ/ hàng hóa chịu thuế và giá tính thuế tiêu thụ đặc biệt.

| Số thuế tiêu thụ đặc biệt phải nộp | = | Thuế suất tiêu thụ đặc biệt | x | Giá tính thuế tiêu thụ đặc biệt |

7. Lệ phí đăng ký doanh nghiệp:

Lệ phí này khi đăng ký thành lập doanh nghiệp các bạn mới phải nộp 1 lần. Các lệ phí được tính như sau:

Mức lệ phí đăng ký doanh nghiệp là 50.000 đồng/lần đối với Cấp mới, cấp lại, thay đổi nội dung Giấy chứng nhận đăng ký doanh nghiệp hay Giấy chứng nhận đăng ký hoạt động chi nhánh, văn phòng đại diện, địa điểm kinh doanh của doanh nghiệp.

Ta có phí cung cấp thông tin doanh nghiệp như sau:

|

Phí cung cấp thông tin doanh nghiệp |

Đơn vị tính |

Mức thu |

|

Cung cấp thông tin Giấy chứng nhận đăng ký doanh nghiệp; Giấy chứng nhận hoạt động chi nhánh, văn phòng đại diện, địa điểm kinh doanh |

Đồng/bản |

20.000 |

|

Cung cấp thông tin trong hồ sơ đăng ký doanh nghiệp; Cung cấp báo cáo tài chính các loại doanh nghiệp |

Đồng/bản |

40.000 |

|

Cung cấp báo cáo tổng hợp về doanh nghiệp |

Đồng/báo cáo |

150.000 |

|

Công bố nội dung đăng ký doanh nghiệp |

Đồng/lần |

100.000 |

|

Cung cấp thông tin doanh nghiệp theo tài khoản từ 125 bản/tháng trở lên |

Đồng/tháng |

4.500.000 |

Với việc có nhiều loại thuế cần đóng như vậy thì các cá nhân, doanh nghiệp đã khá khó khăn trong vấn đề về đóng thuế

1, Khai sai, không đầy đủ:

Về vấn đề này nhà nước ta sẽ có hình thức xử phạt hành chính theo từng mức vi phạm:

- Phạt từ 500.000 đến 1.500.000 đồng đối với hành vi khai sai, khai không đầy đủ các chỉ tiêu trong hồ sơ thuế nhưng không liên quan đến xác định nghĩa vụ thuế, trừ hành vi quy định tại khoản 2 Điều này.

- Phạt tiền từ 1.500.000 đồng đến 2.500.000 đồng đối với hành vi khai sai, khai không đầy đủ các chỉ tiêu trên tờ khai thuế, các phụ lục kèm theo tờ khai thuế nhưng không liên quan đến xác định nghĩa vụ thuế.

- Phạt tiền từ 5.000.000 đồng đến 8.000.000 đồng đối với một trong các hành vi sau đây:

a) Khai sai, khai không đầy đủ các chỉ tiêu liên quan đến xác định nghĩa vụ thuế trong hồ sơ thuế;

b) Hành vi quy định tại khoản 3 Điều 16; khoản 7 Điều 17 Nghị định này.

2. Trốn thuế:

Với đống thuế như vậy thì rất nhiều doanh nghiệp và cá nhân đã chọn hành vi vi phạm pháp luật là trốn thuế. Nhẹ thì doanh nghiệp hoặc cá nhân đó sẽ bị phạt tiền tùy theo số tiền mà doanh nghiệp hoặc đối tượng đó trốn không nộp. Và nặng hơn thì những đối tượng này có thể bị cấm đảm nhiệm chức vụ, cấm hành nghề hoặc làm công việc nhất định từ 01 năm đến 05 năm hoặc tịch thu một phần hoặc toàn bộ tài sản, cấm kinh doanh, cấm hoạt động trong một số lĩnh vực nhất định hoặc cấm huy động vốn từ 01 năm đến 03 năm đối với thương mại

Lời kết

Trên đây là những loại thuế mà các cá nhân doanh nghiệp phải đóng và khó khăn cũng như những điều sẽ xảy ra nếu các doanh nghiệp, cá nhân vi phạm đến khi thực hiện không đúng về việc đóng thuế. Để tìm hiểu rõ ràng và sâu hơn về vấn đề này hãy liên hệ tới Kế Toán Trường Thành để nhận được sự tư vấn và hỗ trợ tốt nhất !!

Công ty TNHH Dịch vụ tư vấn Trường Thành

Địa chỉ: No01 LK65 Khu đất dịch vụ 16 17 18a 18b Dương Nội - Hà Đông - Hà Nội

Số điện thoại: 090 328 45 68

Email: ketoantruongthanh68@gmail.com

Website: https://ketoantruongthanh.vn/