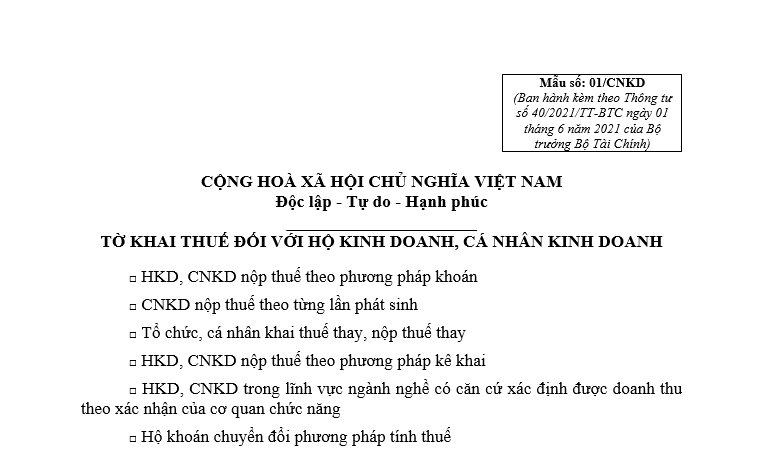

Tờ khai thuế đối với hộ kinh doanh, cá nhân kinh doanh là Mẫu 01/CNKD được ban hành kèm theo Thông tư 40/2021/TT-BTC của Bộ trưởng Bộ Tài chính.

Mục lục bài viết

ẨnNgày 1/6/2021, Bộ trưởng Bộ Tài chính ban hành Thông tư 40/2021/TT-BTC hướng dẫn thuế giá trị gia tăng, thuế thu nhập cá nhân và quản lý thuế đối với hộ kinh doanh, cá nhân kinh doanh. Trong bài viết dưới đây, mời các bạn cùng tìm hiểu một số quy định cụ thể cũng như tham khảo mẫu tờ khai thuế đối với hộ kinh doanh và cá nhân kinh doanh.

Các phương pháp khai thuế, tính thuế đối với hộ kinh doanh, cá nhân kinh doanh

Phương pháp kê khai

- Phương pháp kê khai là phương pháp khai thuế, tính thuế theo tỷ lệ trên doanh thu thực tế phát sinh theo kỳ tháng hoặc quý. Phương pháp này áp dụng đối với hộ kinh doanh, cá nhân kinh doanh quy mô lớn; hộ kinh doanh, cá nhân kinh doanh chưa đáp ứng quy mô lớn nhưng lựa chọn nộp thuế theo phương pháp kê khai.

- Hộ kinh doanh, cá nhân kinh doanh nộp thuế theo phương pháp kê khai thực hiện khai thuế theo tháng trừ trường hợp hộ kinh doanh, cá nhân kinh doanh mới ra kinh doanh và hộ kinh doanh, cá nhân kinh doanh đáp ứng các tiêu chí khai thuế theo quý và lựa chọn khai thuế theo quý theo quy định tại Điều 9 Nghị định số 126/2020/NĐ-CP của Chính phủ.

- Hộ kinh doanh, cá nhân kinh doanh nộp thuế theo phương pháp kê khai không phải quyết toán thuế.

Phương pháp khai thuế theo từng lần phát sinh

- Đây là phương pháp khai thuế, tính thuế theo tỷ lệ trên doanh thu thực tế từng lần phát sinh.

- Phương pháp khai thuế theo từng lần phát sinh áp dụng đối với cá nhân kinh doanh không thường xuyên và không có địa điểm kinh doanh cố định.

- Cá nhân kinh doanh nộp thuế theo từng lần phát sinh bao gồm:

+ Cá nhân kinh doanh lưu động;

+ Cá nhân là chủ thầu xây dựng tư nhân;

+ Cá nhân chuyển nhượng tên miền internet quốc gia Việt Nam “.vn”;

+ Cá nhân có thu nhập từ sản phẩm, dịch vụ nội dung thông tin số nếu không lựa chọn nộp thuế theo phương pháp kê khai.

>>>Có thể bạn quan tâm: Dịch vụ quyết toán thuế thu nhập cá nhân

Phương pháp khoán

- Đây là phương pháp tính thuế theo tỷ lệ trên doanh thu khoán do cơ quan thuế xác định để tính mức thuế khoán theo quy định tại Điều 51 Luật Quản lý thuế.

- Hộ kinh doanh, cá nhân kinh doanh nộp thuế theo phương pháp khoán là hộ kinh doanh, cá nhân kinh doanh không thực hiện hoặc thực hiện không đầy đủ chế độ kế toán, hóa đơn, chứng từ; trừ trường hợp hộ kinh doanh, cá nhân kinh doanh thuộc trường hợp nộp thuế theo phương pháp kê khai và cá nhân kinh doanh thuộc trường hợp nộp thuế theo từng lần phát sinh.

Hồ sơ khai thuế và thời hạn nộp hồ sơ khai thuế đối với hộ kinh doanh, cá nhân kinh doanh

| Phương pháp nộp thuế | Hồ sơ khai thuế | Thời hạn nộp hồ sơ khai thuế |

|

Phương pháp kê khai |

- Tờ khai thuế đối với hộ kinh doanh, cá nhân kinh doanh theo mẫu số 01/CNKD ban hành kèm theo Thông tư 40/2021/TT-BTC; - Phụ lục Bảng kê hoạt động kinh doanh trong kỳ của hộ kinh doanh, cá nhân kinh doanh theo mẫu số 01-2/BK-HĐKD ban hành kèm theo Thông tư 40/2021/TT-BTC. |

- Chậm nhất là ngày thứ 20 của tháng tiếp theo tháng phát sinh nghĩa vụ thuế (đối với hộ kinh doanh, cá nhân kinh doanh nộp thuế theo phương pháp kê khai theo tháng). - Chậm nhất là ngày cuối cùng của tháng đầu quý tiếp theo liền kề quý phát sinh nghĩa vụ thuế (đối với hộ kinh doanh, cá nhân kinh doanh nộp thuế theo phương pháp kê khai theo quý). |

| Phương pháp nộp thuế theo từng lần phát sinh | - Tờ khai thuế đối với hộ kinh doanh, cá nhân kinh doanh theo mẫu số 01/CNKD ban hành kèm theo Thông tư 40/2021/TT-BTC; - Các tài liệu kèm theo hồ sơ khai thuế: + Bản sao hợp đồng kinh tế cung cấp hàng hóa, dịch vụ; + Bản sao biên bản nghiệm thu, thanh lý hợp đồng; + Bản sao tài liệu chứng minh nguồn gốc xuất xứ của hàng hóa. |

Chậm nhất là ngày thứ 10 kể từ ngày phát sinh nghĩa vụ thuế. |

| Phương pháp khoán | - Tờ khai thuế đối với hộ kinh doanh, cá nhân kinh doanh theo mẫu số 01/CNKD ban hành kèm theo Thông tư 40/2021/TT-BTC; - Trường hợp hộ khoán sử dụng hóa đơn do cơ quan thuế cấp, bán lẻ theo từng lần phát sinh thì hộ khoán sử dụng Tờ khai thuế mẫu số 01/CNKD và nộp kèm các tài liệu: + Bản sao hợp đồng kinh tế cung cấp hàng hóa, dịch vụ cùng ngành nghề với hoạt động kinh doanh của hộ khoán; + Bản sao biên bản nghiệm thu, thanh lý hợp đồng; + Bản sao tài liệu chứng minh nguồn gốc xuất xứ của hàng hóa, dịch vụ. |

- Chậm nhất là ngày 15 tháng 12 năm trước liền kề năm tính thuế.

|

Mẫu tờ khai thuế đối với hộ kinh doanh, cá nhân kinh doanh

Các bạn có thể tải tờ khai thuế đối với hộ kinh doanh, cá nhân kinh doanh mẫu số 01/CNKD được đính kèm ở đầu bài viết.

Ghi chú:

- Chỉ tiêu [01] Kỳ tính thuế được áp dụng như sau:

+ Chỉ tiêu [01a] chỉ khai đối với HKD, CNKD nộp thuế theo phương pháp khoán.

+ Chỉ tiêu [01b] hoặc [01c] chỉ khai đối với HKD, CNKD nộp thuế theo phương pháp kê khai hoặc tổ chức, cá nhân khai thuế thay, nộp thuế thay khai thuế theo tháng hoặc quý.

+ Chỉ tiêu [01d] khai đối với HKD, CNKD nộp thuế theo từng lần phát sinh.

- Chỉ tiêu [08a] chỉ đánh dấu khi thông tin tại chỉ tiêu [08] có thay đổi so với lần khai trước liền kề.

- Chỉ tiêu [12a] chỉ đánh dấu khi thông tin tại chỉ tiêu [12b], [12c], [12d], [12đ] có thay đổi so với lần khai trước liền kề.

- Tại chỉ tiêu doanh thu, sản lượng: Nếu là Hộ khoán thì kê khai doanh thu, sản lượng dự kiến trung bình 1 tháng trong năm; Nếu là cá nhân kinh doanh nộp thuế theo từng lần phát sinh thì kê khai doanh thu, sản lượng phát sinh theo từng lần phát sinh. Nếu là HKD, CNKD nộp thuế theo phương pháp kê khai hoặc tổ chức khai thuế thay, nộp thuế thay thì kê khai doanh thu, sản lượng theo tháng hoặc theo quý tương ứng với kỳ tháng hoặc quý.

- HKD, CNKD theo hình thức hợp tác kinh doanh với tổ chức thì tổ chức khai thay kèm theo Tờ khai 01/CNKD Phụ lục Bảng kê chi tiết hộ kinh doanh, cá nhân kinh doanh theo mẫu 01-1/BK-CNKD và không phải khai các chỉ tiêu từ [04] đến [18].

- Hộ kinh doanh, cá nhân kinh doanh nộp thuế theo phương pháp kê khai thì cá nhân khai kèm theo tờ khai 01/CNKD Phụ lục bảng kê hoạt động kinh doanh trong kỳ của hộ kinh doanh, cá nhân kinh doanh theo mẫu 01-2/BK-HĐKD trừ trường hợp HKD, CNKD trong lĩnh vực ngành nghề có căn cứ xác định được doanh thu theo xác nhận của cơ quan chức năng.

- Phần C chỉ áp dụng đối với cá nhân được cấp phép khai thác tài nguyên khoáng sản.

Lời kết

Trên đây là một số quy định về thuế đối với hộ kinh doanh, cá nhân kinh doanh. Nếu có bất cứ thắc mắc nào cần được giải đáp, các bạn vui lòng liên hệ Kế toán Trường Thành theo địa chỉ dưới đây để được tư vấn, hỗ trợ kịp thời nhất!

Công ty TNHH Dịch vụ tư vấn Trường Thành

Địa chỉ: No01 LK65 Khu đất dịch vụ 16 17 18a 18b Dương Nội - Hà Đông - Hà Nội

Số điện thoại: 090 328 45 68

Email: ketoantruongthanh68@gmail.com

Website: https://ketoantruongthanh.vn/